企业观察 | 绿城管理前9月新拓代建费预估同比下降16.4%,“代建一哥”能否穿越行业周期?

进入2024年,代建行业出现规模增速和费率下降等明显变化,行业“一哥”绿城管理控股(HK09979,股价3.50港元,市值70.55亿港元;以下简称绿城管理)也面临同样压力。

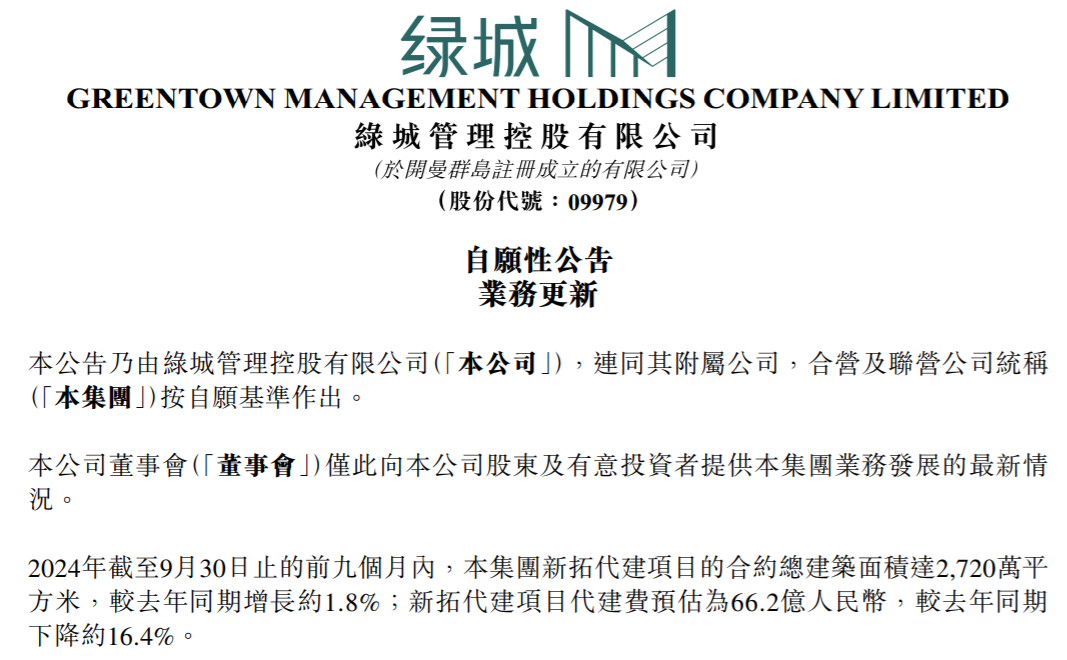

据绿城管理近日公布的数据:今年前9月,公司新拓代建项目的合约总建筑面积达2720万平方米,较去年同期增长约1.8%;新拓代建项目代建费预估为66.2亿元,较去年同期下降约16.4%。

《每日经济新闻》记者(以下简称每经记者或记者)注意到,绿城管理前9月的相关数据较上半年已经有所改善。在中期业绩发布会上,绿城管理的管理层透露,上半年公司新拓项目代建费41.9亿元,同比减少了18.1%。

事实上,随着超百家房企布局代建领域,行业正逐步走向“微利润”的竞争趋势。作为头部代建企业的绿城管理,其规模增长是否已经见顶?利润承压短期能否改善?代建模式是否会随着行业的变化而更新?在新的竞争环境下如何继续保持“领先一个身位”?

前三季新拓项目代建费预估下降

中报显示,上半年绿城管理新拓项目代建费41.9亿元,同比减少了18.1%。到了三季度,绿城管理预估代建费降幅有所收窄,但同比仍下降16.4%。

记者注意到,由于代建费收取与毛利率双双下行,绿城管理的中期营收增速已经降至近四年最低,中期利润则出现近四年来的首次下滑:

2021年至2024年,绿城管理的中期营收同比增长分别为32.6%、16.4%、23.1%和7.8%;毛利同比增长分别为51.0%、23.7%、27.0%和6.7%;净利润同比增长分别为82.8%、33.4%、31.3%和6.3%。

而各个业务板块之中,政府代建业务的收入和毛利率下降无疑对绿城管理的业绩产生了较大影响。

今年上半年,绿城管理来自政府代建的收入仅3.32亿元,同比下降16.1%,占总收入比近20%,而该收入下降进一步影响毛利率从去年同期的44.8%下降至40.4%。商业代建业务的收入为13.08亿元,同比增长22.9%,商业代建业务毛利率也从去年同期的51.5%增至54.2%。

“政府代建收入下降的主要原因是政府新拓代建项目代建费下降,同时本公司在众多保障房项目建设中挑选较为优质的地区及项目进行深耕。”绿城管理在半年报中解释称。

尽管上半年绿城管理的新拓总建筑面积达1740万平方米,与去年同期几乎持平,但其中结构变化带来的利润变动却显而易见。其中,政府代建项目面积为540万平方米,占比30.7%,达到近三年最高;其次是私营企业项目,面积从去年上半年的340万平方米(占比20.1%)升至510万平方米,占比29.5%。

政府代建业务对利润的影响仍在持续,尽管预估代建费在缩减,但其规模和占比的增大使得其对整体利润的影响不可忽视。下一阶段,如果新拓的政府代建项目收入和毛利率水平无法显著改善,那么绿城管理在营收与净利润改善层面仍将面临巨大压力。

行业竞争加剧下如何继续领航?

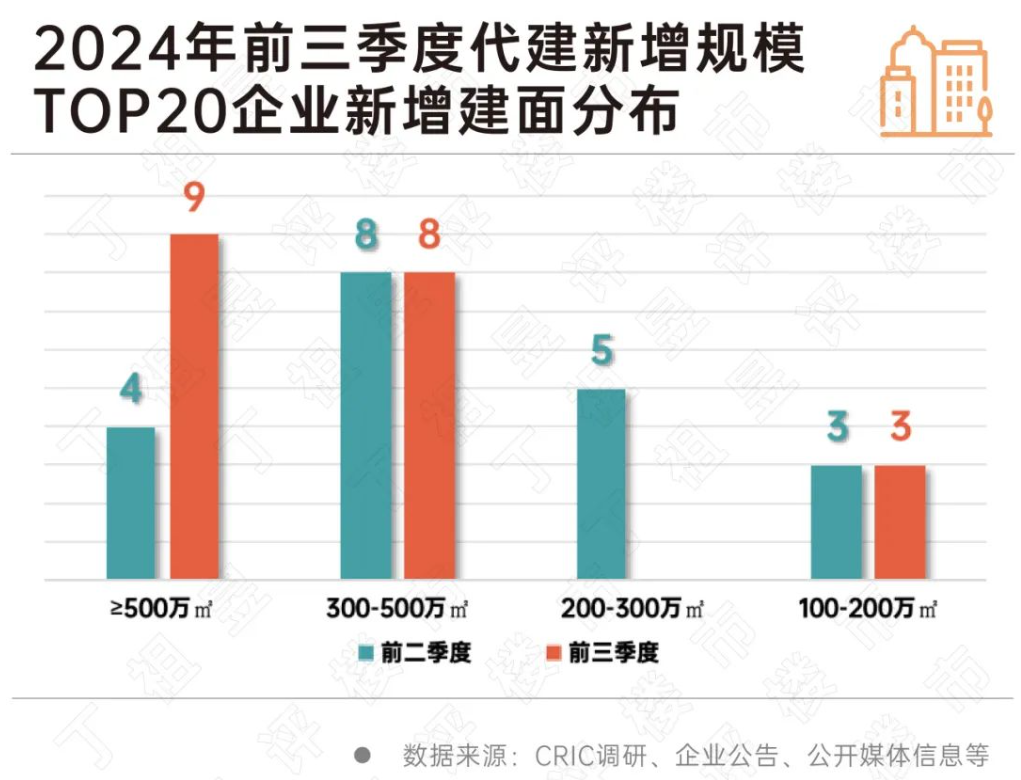

据克而瑞统计,截至今年9月,已经有超过100家房企入局代建或承接代建业务。也就是说,市场上有意愿、有能力的房企几乎全部“下场”代建。而且,新入局企业的凶猛扩张,如旭辉建管和招商建管今年第三季度新增代建规模超过200万平方米。今年前三季度,共有9家企业的新增代建签约面积超过500万平方米。

今年前三季度,代建新增规模TOP20企业合计签约建面12040万平方米,较二季度末增长40%。虽然规模增速有所放缓,但行业集中度却进一步提升。

“(代建行业)规模基本上已经到极限了。”一位资深代建行业人士在接受每经记者采访时这样判断行业现状。

记者注意到,开源证券在研报中提示,绿城管理面临“房地产行业发展不及预期”“行业竞争加剧”“项目拓展不及预期”等风险。招商证券也在研报中指出,上半年新拓代建费同步下行反映出土地供应量减少、销售复苏缓慢对房企开发信心的抑制,以及启动项目资金不足,短期内房地产销售快速复苏的能见度较低。

而此前,上述代建人士也曾质疑当下代建行业的竞争环境:“代建市场竞争已相当充分,费率之战更激烈。如果业务模式差不多,通常到最后就是拼费率,业主方当然乐见其成,但是行业的生态和规则就会被打破。按照当前竞争之下的费率标准,代建能够把项目做到什么程度?是成熟产品体系的延伸,还是结合在地文化的定制化服务?”

而绿城管理显然早已意识到“行业呈现接近零利润的竞争趋势”。

在今年的中期业绩会上,绿城管理的管理层表示:“希望进一步加快项目的启动,缩短开发周期。产品方面要进行持续的产品创新,加大议价空间。销售方面进一步的精准产品定位、加强数字营销、严控无效成本,降低费用支出。”

绿城管理方面认为,代建费率会回归理性,基于行业先发优势、体系的支撑和规模优势,盈利的门槛也会进一步提升。在长三角、珠三角区域存在着很多模式创新的机会,而部分省份目前还处于培育期。如何分别选定开发模式、获取点状机会,进而获得市场占有率,是绿城管理已经摆上议事日程的问题。

从实际动作来看,绿城管理多元化业态拓展的意图也相当明显。上半年,其新拓业务除销售类住宅外,亦包括产业园区、公租房、人才公寓、共有产权房、未来社区、市政配套、商业、酒店、办公室等。

“未来公司将持续拓展端优选区域、筛选优质项目合作、提高项目经营兑现度和强化资源整合能力等措施,努力保持毛利率及净利率领先行业平均水平。”绿城管理副总裁程敏表示。