10年期美债收益率重返4%大关 市场预期美联储放缓降息步伐

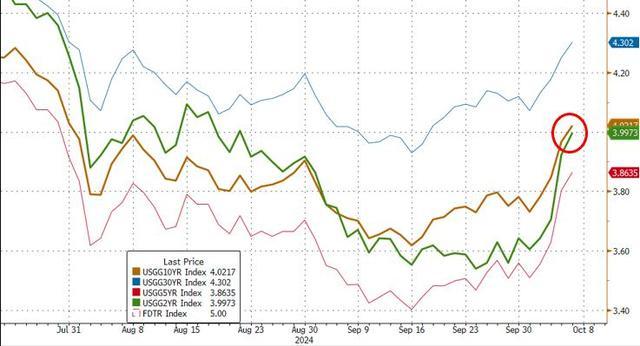

本周一,美国国债市场经历显著下滑,10年期美国国债收益率攀升至4%以上,达到8月以来的峰值。这一变化主要受到上周五公布的优于预期的美国就业数据影响,该数据促使市场重新评估美联储未来货币政策的走向。各期限美债收益率均呈现上升趋势,其中,2年期至30年期美债收益率分别上涨至4.006%至4.308%不等。

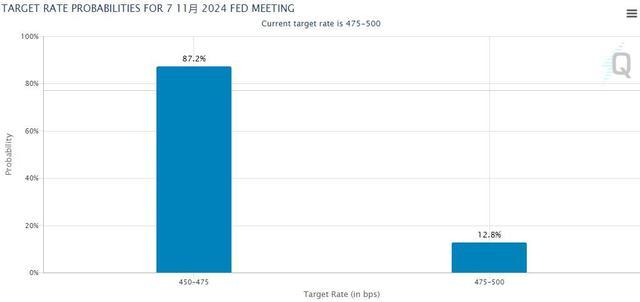

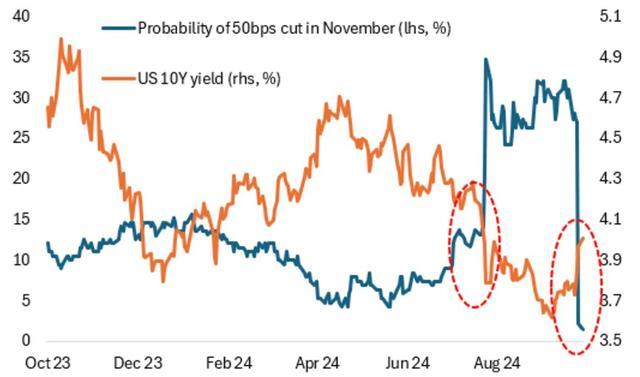

市场分析师指出,强于预期的非农就业报告降低了市场对美联储在11月会议中大幅降息50个基点的预期,这一可能性已近乎消失。根据芝商所的美联储观察工具,目前市场认为下个月会议降息25个基点的概率高达87%,而维持利率不变的概率约为13%。与一周前相比,连续两次大幅降息的预测概率已大幅下降。

利率市场的预期经历了剧烈调整,9月强劲的非农数据不仅减少了50个基点降息的可能性,还推高了10年期国债收益率。道明证券的Gennadiy Goldberg强调,市场讨论焦点迅速从降息50个基点转向11月可能不会降息,这主要基于就业数据的强劲表现。

此外,期货市场头寸数据显示,与SOFR挂钩的合约大幅减少,反映多头立场减弱,期权市场则出现了针对美联储今年仅再降息25个基点的大量“鹰派”对冲操作。高盛策略师指出,虽然他们原本预期收益率会上升,但9月就业报告的强度可能加速了这一过程,市场重燃对美联储政策限制及降息幅度的讨论。

Glenmede投资策略副总裁Michael Reynolds认为,10年期美债收益率正尝试确定美联储最终的利率定位,市场中存在多种相互冲突的趋势,包括劳动力市场的韧性对之前悲观情绪的缓解,以及经济整体的弹性,这些都影响着美联储的决策空间及其中性利率水平。他提到,软着陆是当前的基本预测情景,随着降息预期的下调,股票投资者正重新评估股票的合理价值。

BMO资本市场策略师则表示,强劲就业报告后,与美国经济“不着陆”的结果展望有所改善,投资者明显降低了对美联储即将降息的预期,市场对利率路径的看法转变为预计降息进程可能出现暂停。

回顾几个月前,美国劳动力市场显现疲态时,市场情绪与现在截然不同。7月的非农就业数据不佳曾导致市场预期激进降息,而美联储也在9月实施了50基点的降息。然而,随着经济数据回暖,一些专家开始质疑美联储9月的降息决定是否过于激进,担心这可能并非最佳选择。前财长萨默斯和投资者德鲁肯米勒均表达了对过度降息的担忧,认为在当前经济环境下,美联储应采取更为谨慎的货币政策。